一、

牛散访谈

问:您平时的选股标准是什么?

王文:我选股就是两个标准:便宜是硬道理,成长是真功夫。这两个标准也是涵盖了价值投资的精华。什么是便宜?首先就是低估值,然后是高现金流,高分红,并且这种高现金流和高分红是可持续的。我过去30年一直以这个标准来找好公司。我们找到了很多好得匪夷所思的公司。这四个指标,我觉得缺一不可。用这四个指标,可以把很多“伪便宜”的公司筛掉。

举个例子,比如像地产股。它有高分红,但你看看现金流,负得厉害,它需要不断借更多的钱。用借来的钱分红,实际是“耍流氓”,迟早会出事,过高的债务就是“毒瘤”。这两年,价值投资是不流行的,赛道股非常流行。以前我们说低估值,是说低PE,然而这两年价值股低估得非常严重,所以我们不用这个标准,我们用分红率来衡量。我特别感谢那些把赛道股炒得很好的人,正因为他们把钱都投在赛道股里了,才给我们机会去买那些好公司。有时候我感觉价值投资是一件很幸福的事。

今天我也要特别讲一下,什么是价值股,什么是成长股。有人说:“我买的白酒、医药股是成长股,你买的煤炭是价值股”。我觉得这是“胡说八道”。成长是怎么来的?首先成长,是你的收入要增长,也就是公司的产量X价格。那么想想,什么公司是成长股?价格能涨的就是成长股,如果价格不涨,只涨产量,它也不是成长股。如果说价格涨,没有量,它也能算是成长股,但成长有限。所以我说,茅台是成长股,原来卖8块钱,现在出厂价900多。为什么茅台现在给40倍PE?大家觉得它出厂价900多,可以涨到3000也有人买,所以它是成长股。

第二种,煤炭是成长股。我老家是山西的,我小的时候,一吨煤是几块钱,现在煤的价格以五年一个平台高幅度跳涨。那么反过来看,汽车是成长股吗?我觉得不是。我毕业的时候20万的车,现在5万块钱都卖不出去。汽车一出厂是最贵的,每年价格递减。汽车,手机,电视等,每年价格都在跌。为什么我说选择低估值的股票有可能会赚到大钱,因为我的低估值对应的是高成长。

第二,我要讲下利润。利润等于净资产收益率X净资产。大家一分拆就知道,如果一个企业想成长,它要有净资产的增加,以及相对较高的净资产收益率。假如一个企业今年的净资产收益率是40%,明年是20%,后年是10%,这不是成长股。所以真正好的公司,就是又便宜,又有成长。

问:我们知道投资组合可以提高流动性和安全性,王总认为做投资组合有哪些艺术呢?

王文:投资组合实际上是你的市场的敬畏。市场先生总是喜怒无常,给你出的价格也经常匪夷所思。有些行业,一调整就是很多年。作为二级市场的投资人,我们是市场最脆弱的一环。所以我建议做组合投资,配置几个行业,东方不亮西方亮。假如我投了六个行业,其中有一个行业爆发了,那我这个行业可能就赚一倍,另几个行业不涨也没关系,我可以在第二年拿到分红,去买入更多。

赚钱的秘诀就在于在低位买入更多。考虑到市场的不确定性,我们要有一个低估值的行业组合。我经常讲,研究是长期的,不断地跟踪,要以时间为维度,跟踪三年,五年甚至更多。还要有广度,调研不同的人,不同的商家。你研究的深度越深,就越接近这支股票的“爆点”。如果你觉得这个股票的“春天”要来了,你可以在组合中加重比例,所以组合不是平均的。在你认为最可能爆发的行业里,你可以狠狠地下注。上帝给每个人的机会是不多的,当你的春天来的时候,你不要用一个很小的仓位贻笑大方,最后你会后悔的。

就像煤炭,当时我觉得经过八年的下跌,春天要来了,我就仓位下得多一点。然后就是全盛退出。一些人说,虽然涨得多了,但是基本面很好呀。很多股票如果涨得多了,一定要多加小心。我不赞成长期投资就是拿着不动,全盛时就要退出。花开堪折直须折,莫待无花空折枝。我总是说,选股如松,买那些又便宜又成长,像松树一样的股票;守股如钟,在股票涨的过程中,很多人守不住,赚了点钱就跑了,亏钱守得住,赚钱守不住;逃顶要如风,觉得不行了就要卖。

问:您作为日斗投资的特别顾问,能否和我们介绍一下日斗投资投资策略,以及日斗是如何把握风控,控制回撤的呢?

王文:日斗投资有好几位基金经理,有不同的策略。总体的找股票的方法,就是我刚刚所说的,寻找低估值,高现金流,高分红的这些企业。其实投资就是这样,找到了好的企业,并配置好,剩下的都交给时间。投资股票有两个成本,一个是时间成本,另一个是波动。佛教讲,波涛是烦恼,大海是贪心。所以为什么苏东坡说要定风波呢?你把风波定住,定能生慧。所以我觉得,不要把回撤看得太重,只要你买了很好的股票,做了组合,一般回撤不会特别大,除非出现股灾。风控在心中。就像巴菲特所说的,只有两种风险,一种是回报不足,另一种就是永久性的损失,就是买错了,砍仓。其它都是波动,要有定风波的精神。永远不要偏离核心,找到又便宜又好的股票才是重中之重。

问:王总想给我们什么投资建议呢?

王文:我觉得2022年确实是一个转折之年,也许是一个可以获得超额回报的一年。如果你们过去几年骑上了烈马赚了很多钱,也要小心今年可能是“盲人骑瞎马”的一年,也许你们会在宝马车里哭泣。我建议你们客观理性的去看待这些企业的价值,高位的股票跌下来,很可能让你们很多年的努力白费了。一年赚五倍的人有,五年赚一倍却很难。但是,按照价值投资者的方法,会“吉人自有天相”,会越来越好,越来越快乐。

二、

投资原则

王文的投资方法可以总结为五条法则,

第一,投资就是投“高现金流、高分红、低估值”的公司,比如王文持有伊泰B共八年时间,期间伊泰B的分红加股价上涨为王文带来40倍的收益。

在王文看来,投资就是投“高现金流、高分红、低估值”的公司,没有现金流的低估值公司往往是投资陷阱,好公司的核心是充沛的现金流。好公司不可能没有现金流,好生意都是人家送钱给公司,无论腾讯还是茅台,现金流充沛是公司的统一特征。

“没有现金流的公司,其PE(市盈率)是假的,现金流不好一定要特别当心。”王文说。

“两高一低”是王文数次投资决策的核心标准。王文持有伊泰B共八年时间,2004年始的买入成本为0.7美元,伊泰B的2008年分红就高达每股一美元,在八年的时间中,伊泰B的分红加股价上涨为王文带来40倍的收益。

王文倾向于选择市盈率较低,且账上趴满现金的公司。“它也可能不涨,被视为收息股,但在这种特征的股票里面熬着是值得的,它依靠分红就可以回本。高估值公司,必须靠股价上涨,有人在更高的位置接盘才能获得收益。一旦这种低估值公司所处的行业出现明确的拐点,股票的上行就是于无声处听惊雷。”

“两高一低”特征的股票具有化平淡为神奇的力量。以陕西煤业和中国神华为例,2021年预案的分红分别是10派8元和10派18元,如果以2016年或2018年底部买入价再减去过去几年的分红粗略计算,持股成本所对应的息率分别可以高达17%和10%以上。事实上,对于大资金来说,如果利用大宗交易买入,这些个股的买入成本会更低,对应的息率会更高。

王文说,市场可能会认为收息股长期不涨,投资者就挣点分红的钱,实际上当它账上的现金流足够多的时候,公司会超额分红,而超额分红一方面把投资者的成本降得很低,另一方面最终会带动股价上涨。

王文认为,投资的核心是买得足够便宜,且现金流足够强劲,每股分红足够具有吸引力,三四年等待后一定会迎来一波大的行情,这样的标的放三年以上很难亏钱,分红这一指标在投资决策中具有重要影响力。

“长期买高估值的公司一定会亏钱,虽然中间也会赚钱,但长期下来,一定会亏钱;而长期买高现金流低估值的公司一定会赚钱,也许中间的阶段不被市场认可很难熬,但长期买便宜的东西必赚钱。”王文说。

第二,“去人少的地方”和“非经调研不买入”也是王文的核心原则。王文一般不买繁荣了很久的股票。他认为,让投资者亏钱的公司往往是长期繁荣的行业和公司。

很多投资者选择在底部离场,美其名曰“控制风险”,市场上涨后反而追高买入,但王文认为,投资的关键是在底部形成巨大的仓位。

市场的底部无疑非常磨人,不断跌穿人们的心理预期。王文认为,正是因为股价便宜了再便宜,当股价被压低到了一定的程度,而公司的内含价值却在与日俱增,基本面与股价之间背离越来越大,就像火山爆发,股价迟早会爆发。

“去人少的地方”和“非经调研不买入”也是王文的核心原则。由于伊泰B公司地处鄂尔多斯市,在伊泰B广受关注之前,很少有外部股东前去参加该公司的股东大会,王文有一年就曾作为唯一的外部股东参与过该公司的股东大会。2016年,王文也曾带着母亲与榕树投资翟敬勇一起参加贵州茅台的股东大会。

王文认为,低估值公司多是不受市场待见的公司,但当这家公司业绩不断增长,分红逐年增多,产品价格不断上涨,有利消息的刺激一定会带动股价慢慢上行,而投资者要做的就是底部不断积累筹码,等待基本面反转,这个方法最大的好处是风险较小。

王文一般不买繁荣了很久的股票。他认为,让投资者亏钱的公司往往是长期繁荣的行业和公司,“久利之事勿为”,在长期繁荣的行业里,因为参与者较多,且信心满满,一旦基本面达不到预期,股价会大幅下跌,投资者会在这些个股上浪费较长的时间。

第三集中持股,王文认为,大钱一定是有方向的,真正赚大钱是靠一只股票赚了很多倍,而不是这里赚10%,那里赚20%,频繁波段操作很难全部踩对节奏。

王文持仓的特点不是一般的集中,而是非常集中,往往两只股票就达到了满仓的状态,总共持有的股票也不到十只。

在底部高仓位,集中持仓和“两高一低”原则之外,王文还表示,一定不能过早下车。有投资者忍受了贵州茅台200元之下的长期徘徊,但当股价涨到三四百元时就判断公司高估了,过早的清空憾失了贵州茅台此后的大涨。

王文对此有个形象的说法:这些投资者在地下室呆久了,一旦股价走出地下室,他们还以为迎面而来的是下午的阳光,但这其实是早上的阳光,过早下车就相等于憋三年赚了50%,但别的投资者在拐点之后进来半年可能就赚50%。

第四,适当使用杠杆,这点和巴菲特不同,王文主张加杠杆的幅度不要过高,控制在20%~30%的比例,且个股的选择一定要慎之又慎。

股神巴菲特和段永平均反对使用杠杆,他们认为,如果你有投资能力,迟早会变富,用不着杠杆,如果你没有投资能力,使用杠杆是加速亏损。

王文在投资中却使用了杠杆,但加杠杆的幅度不会过高,控制在20%-30%的比例,且个股的选择一定要慎之又慎。

他说,当投资建立在调研的基础上时,有时会找到就像路上捡金子一般的投资机会,恨不得所有的钱都买入,比如有的公司动态估值仅为三四倍,且未来13个月的股息率(今明两年的分红相加除以当前买入价)会高达20%,加入杠杆的胜算非常高。

“我的杠杆是加到了低估值高分红的股票上,而非高估值的股票上,如果用实业的眼光去倒推,你碰到了一个三四倍估值、依靠分红几年可以收回成本的项目,你会怎么做?每个人生来的资源是有限的,当确定性机会来临时,加一定比例的杠杆具有合理性。”

王文还认为,如果从实业的角度看,一个企业的资产负债率如果低于60%也很合理,而买入好股票最担心的是系统性风险,中国股票市场的底和顶比较好判断,可以很大程度回避掉系统性风险。而20%的加杠杆比例,即使碰到了极端事件,通过砍掉一部分流动性好的股票来保住投资组合,也不至于达到清盘的程度。

在沪指3500点的当下,王文的仓位达到120%。他认为,中国经济将来一定会在世界经济体中占有重要的位置,全球资金对中国资产的重估将给A股带来巨大的投资机会,当前即使重仓的投资机构,仓位也多在60%-80%之间,而120%的仓位是未来跑赢市场的重要基础。

第五,主张长期投资原则,比如王文持有伊泰B长达8年。王文认为,A股每五年有一次大机会,能够把握住这些机会,就能获得不菲的收益。

王文也遵循长期投资原则,比如他持有伊泰B长达8年的时间,但他却并非长期仅持有一只股票,否则也无法实现28年上万倍的收益,即使是最牛的贵州茅台,上市首日以来的涨幅也不过380倍。

王文的原则是“吃一看二眼观三”:吃着碗里的,看着锅里的,还要看着别人锅里的,投资要从不懈怠,随时跟踪,积极寻找最大潜力的投资机会。

王文认为,每个人生来的机会有限,而市场每五年有一次大机会,每三年有一次小机会,其它时间比较平庸,即使投资生涯达到50年,也不过是十次大涨,十次小涨,能够把握的机会就二十次,所以要积极把握住尽可能多的机会。

三、

股票投资方法论

1、什么样的人能够做好投资?

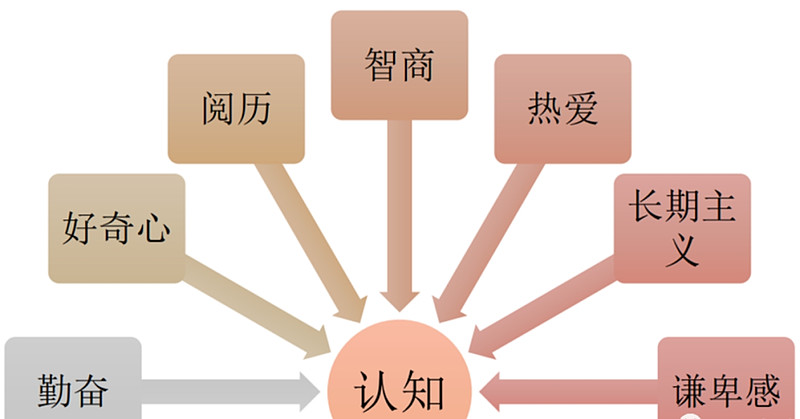

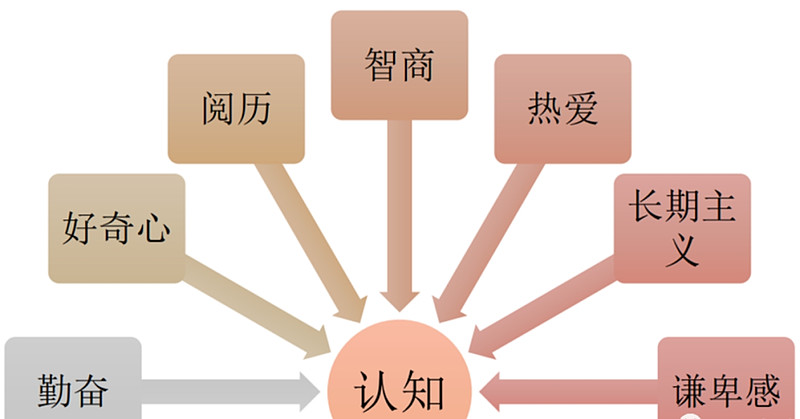

(1)选股:永无止境的认知追求——儒家求知少年

首先在选股层面,你需要有永无止境的认知追求,就如同儒家的少年一般。普通人要想获得超凡的认知必须具备以下几项特质:

第一是要有卓越的智商,这是基础;

第二就是要对股票深切的热爱;

第三就是要拥有一定的阅历,阅历即财富;

第四是长期主义的思维模式。

以上四点是对一般人的要求,而对于50岁以上的人还需要保持以下三点的特质:好奇心、谦卑感和勤奋。

好奇心:大部分人随着年龄的增长,失去了最宝贵的好奇心,就比如别人给你提及一支股票,你很容易不深入思考就本能排斥,所以乔布斯说要“stay foolish , stay hungry”;

谦卑感:50岁后很多人已经是功成名就、地位显赫的人,但唐代高僧慧能大师曾经说过“下下人有上上智”,即使是看起来地位低下的人却也会有过人的真实智慧,所以要始终保持谦卑感,向一线的人去请教,这样你才能知道真实世界在发生什么样的变化;

勤奋:要克服年龄增长带来的惰性,永远把自己当做一个求学的少年,去深刻认知这个世界。

(2)持有:长期的持股实践——佛家老僧入定

选好股票后,在持有的时候,要有佛家的思想,要像老僧入定一般。这就是所谓的“要忍得了寂寞,也要守得住繁华”。持有过程中很长时间股票都可能不涨,甚至是下跌,这个时候需要忍得了寂寞,继续坚定持有;而另一方面,当股票有一定涨幅后,也要守得住繁华,要持有足够长,充分赚足这个公司一个周期内成长的价值。

(3)交易:杀伐果断——纪律严明的法家精神

而到交易层面,则要像法家一样杀伐果断,纪律严明。已经做好充足的研究,决定买入的时候要坚定,不受股票波动的影响;而发现判断错误时要及时止损,或者认为这只股票见顶了要抛售时,也要坚决不犹疑地卖出。

所以一个人需要同时具备儒家的求学精神,还要像佛家老僧一样入定,同时还要像法家一样杀伐果断,才能真正做好投资。而一个人同时具备这三点特质,其实是非常难的,因为这几点甚至有点相互矛盾,所以真正能做好投资的人是凤毛麟角。

2、为什么在中国践行价值投资很难?

(1)我们的市场上乌合之众众多

我们的二级级市场是一个完全开放的市场,有着众多的乌合之众。投机的心理导致短期和中期维度趋势投资盛行,价值回归较慢。但也正因为如此,使得价值股往往被漠视到一个很便宜的价格,反过来给我们长期投资带来一个绝佳的投资机会。我们可以以很便宜的价格买到优质的股票。随着时间推移,市场逐渐认识到他们的价值,在这个过程中我们不仅收获好企业带给我们的分红,也可以赚取价值回归的钱。

(2)我们的市场是多重博弈的市场

中国市场面临着多元的参与主体,包括政府,大股东管理层,各种机构(社保及公私募)等等,最后才是普通投资者。在多方博弈的情况下,普通投资者既没有对于公司跟踪的信息优势,也缺乏对于国家政策的深刻认知,处于最为脆弱的位置,需要有弱者思维模式。

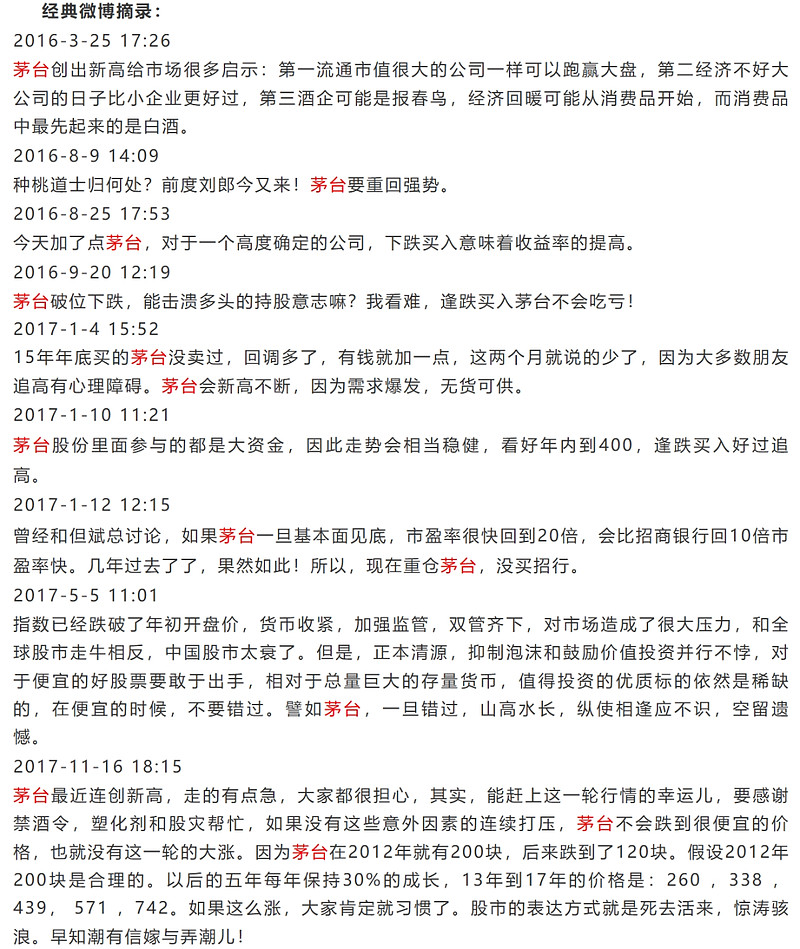

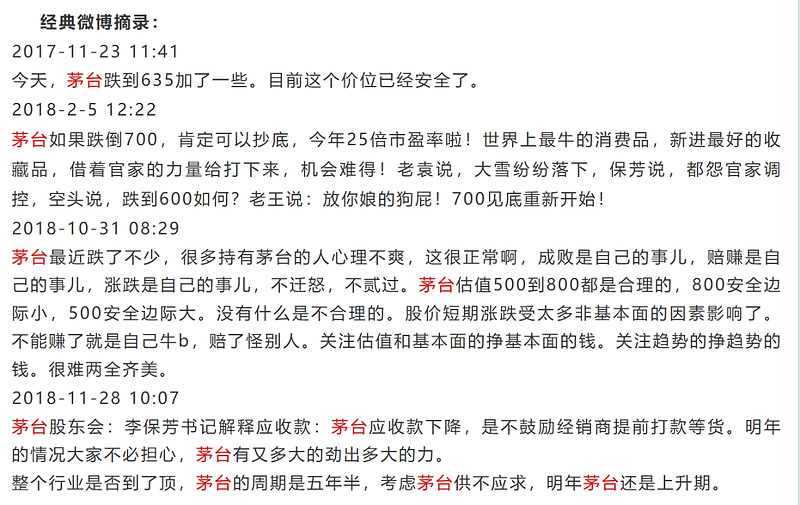

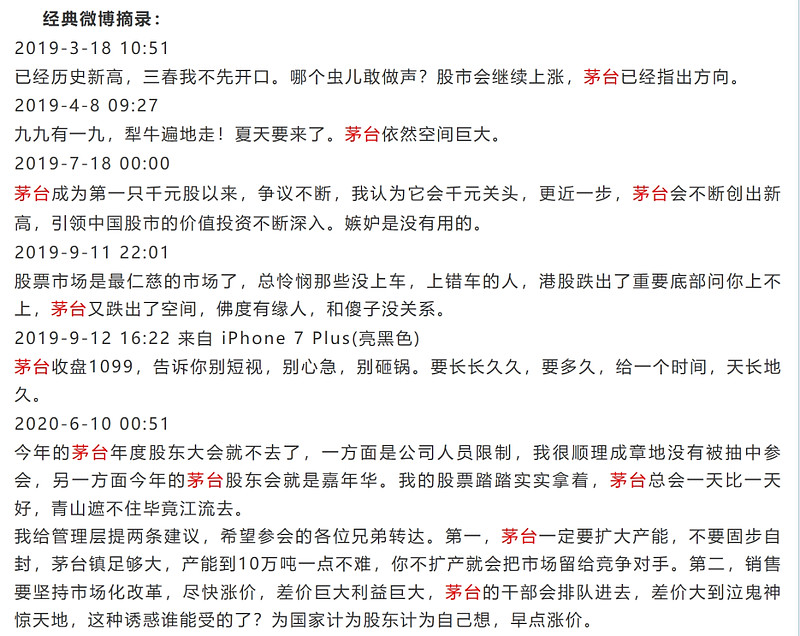

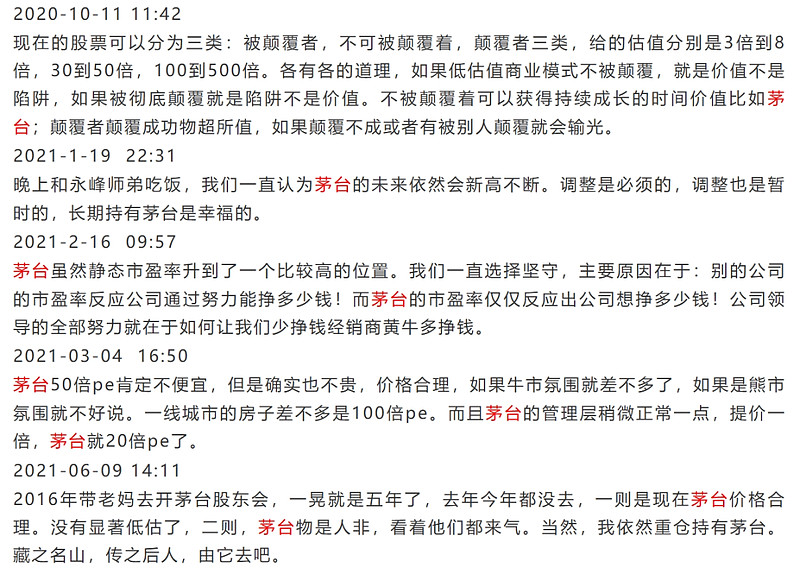

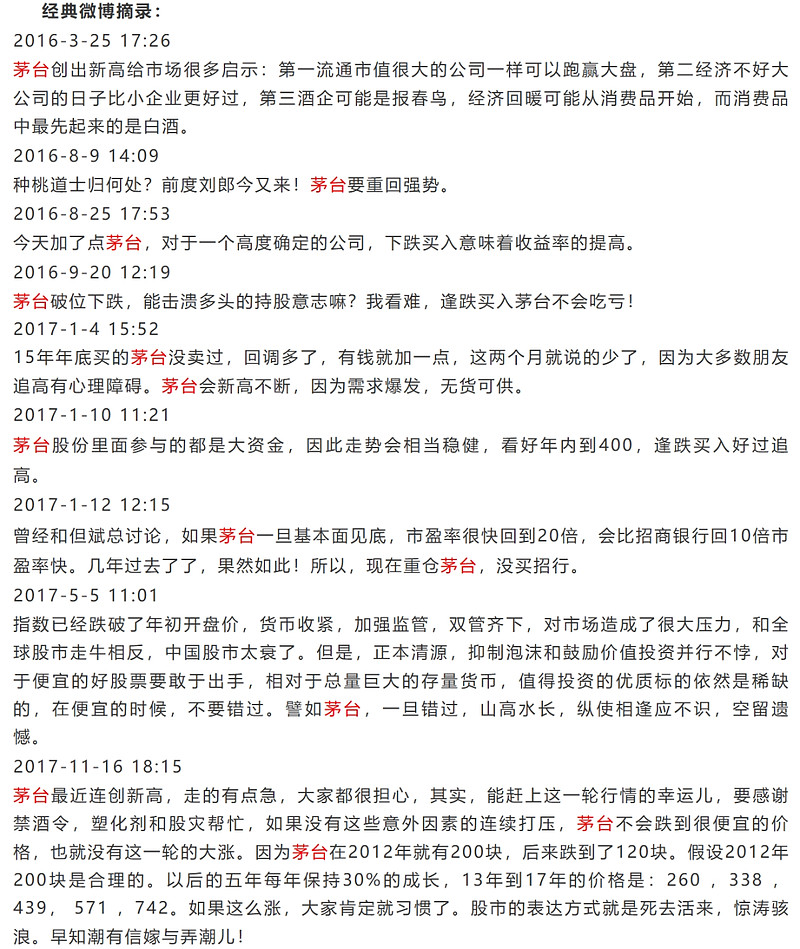

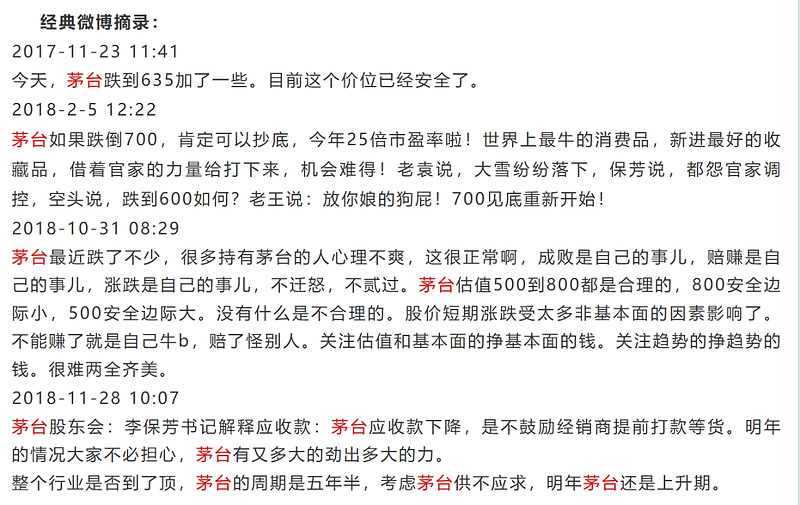

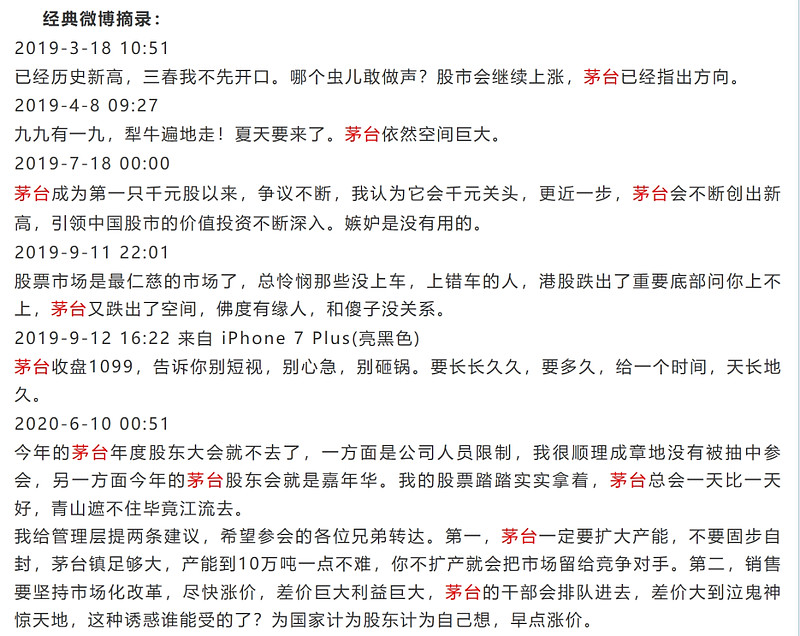

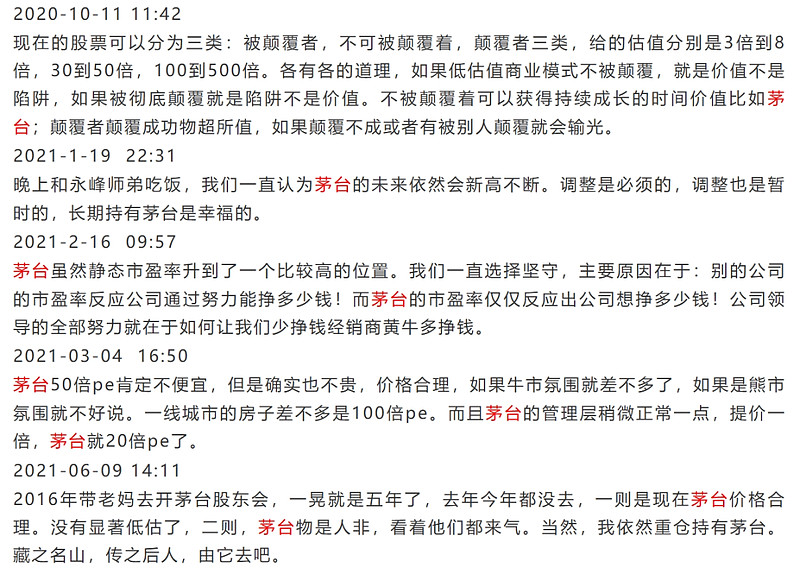

3、投资贵州茅台

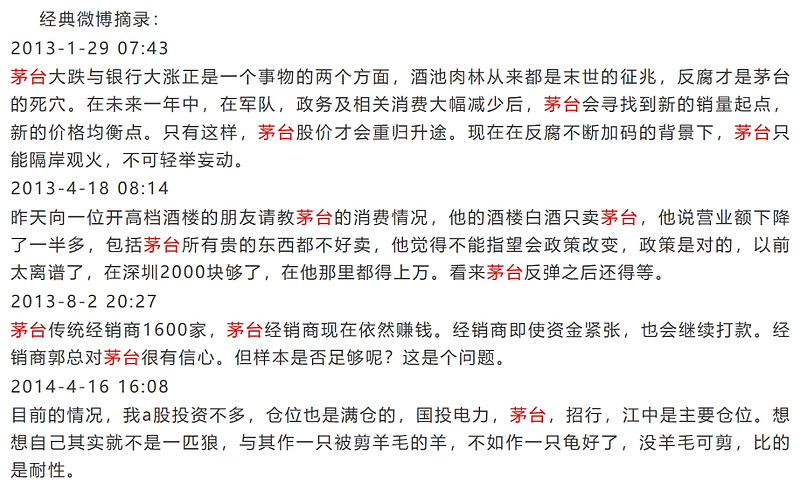

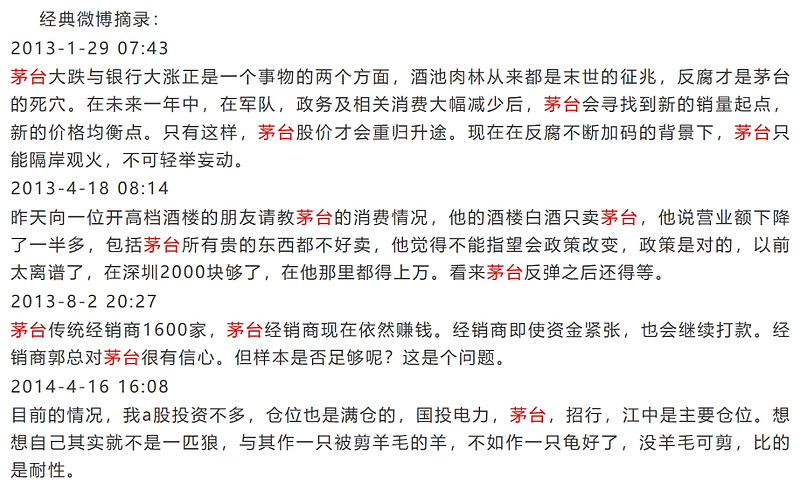

(1)长期跟踪,多方求证(2012年-2014年)

2012年底,随着中央“八项规定”的出台,同时受白酒塑化剂事件影响,贵州茅台开启了“跌跌不休”的走势,直到2014年底,股价才重新回到两年前的水平。

鉴于茅台公司良好的基本面,王文一直没有放弃对茅台的跟踪研究。期间除了关注公司披露的各项数据,还与消费端(酒楼)、茅台经销商交流,了解消费者对白酒,茅台的消费信息;与政府人员交流,了解政策的变化趋势;与业内投资大咖交流,学习对上市公司的深度认识……多方收集信息,为准确判断提供佐证。

2012-2014年茅台日线图

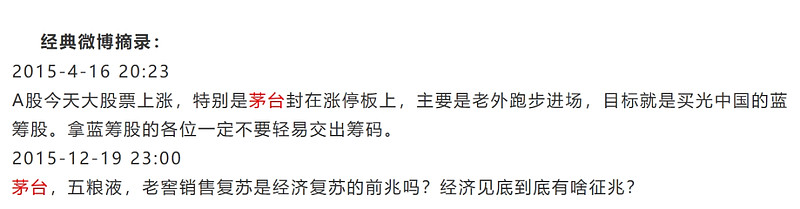

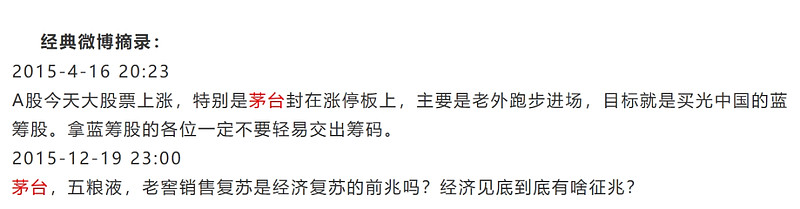

(2)规避系统性风险(2015年)

2015年,国内A股从年初开始一路高歌猛进,上证指数最高达到5178.19点,随后遭遇“滑铁卢”,到2015年底,上证指数与年内高点相比,跌幅达到30%。

当年,王文清空了除茅台以外的全部仓位,对茅台的基本面的信心,让王文对茅台难以割舍。不过,到2015年底,茅台就收复了大部分失地,股价与年内高点相比,只下跌14.8%,远远跑赢指数。

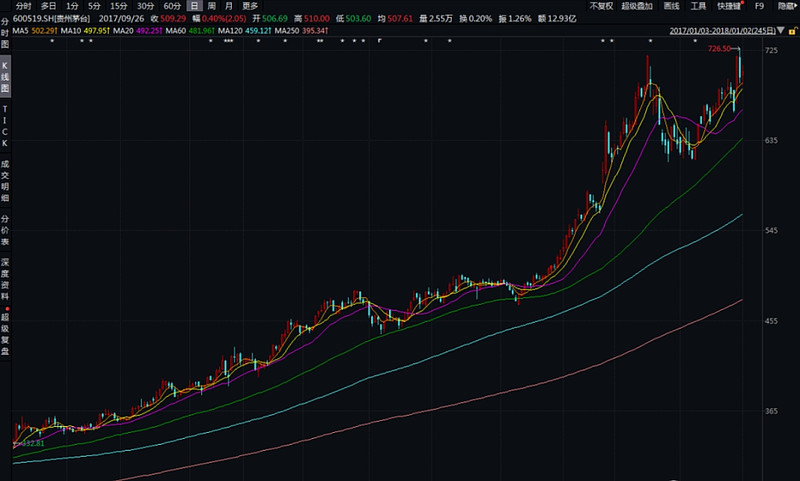

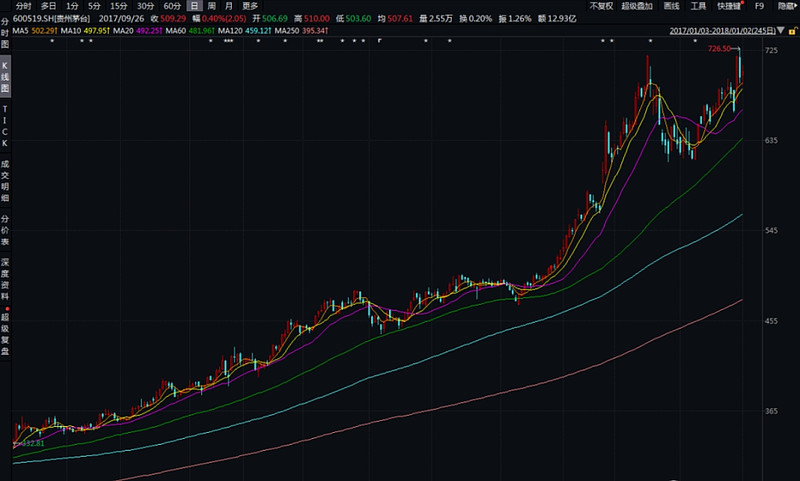

(3)拐点已到,果断重仓(2016年-2017年)

正是基于对贵州茅台长期的跟踪研究,2016年,王文预测茅台将重回强势,并逢跌不断买入。到2017年初,王文已重仓茅台。

2017年,贵州茅台股票从332.81元涨到726.50元,累计涨幅118.29%,股价不断创新高,但期间几经波折,多次下跌调整幅度20%左右,但王文先生始终秉持价值投资,高瞻远瞩看到了茅台的内在价值,他在17年初时就预测茅台股价年内到达400元。

(4)既要耐得住寂寞,也要享得了繁华(2017年底-2018年)

在股票长期处于低位时,比如2012年-2014年,投资路上是寂寞的,要想有所成就,必须耐得住这份寂寞。同样,要想获得最大的回报,也必须享得了繁华。2018年,市场对贵州茅台的估值出现较大分岐,股价长时间高位盘整。期间几起几落,6月12日茅台股价达到803.50元的年内最高点,10月30日股价又跌到了年内最低点509.02元,跌幅36.65%。这一年茅台股票持仓者心情应该是大起大落,有喜有悲,很多投资者选择在800元左右套现离场。此时,尽管王文在贵州茅台的投资上已经收益颇丰,但王总认为,茅台的股价并未完全体现公司的价值,股价仍有上涨空间。

(5)王者归来,时间创造奇迹(2019-2021年)

从2019年开始,贵州茅台股价从年初的582.02元,一路飞扬,不断创出新高,一直涨到2021年2月18日的历史新高2627.88元,累计涨幅360.10%,只用了2年的时间,股价就翻了3倍,远远超过了过去几年的收益,但是如果在2018年的最高点800元和最低点509元就变现走人,会不会在21年2月18日感到懊悔。这是价值投资的重大胜利,价值只会迟到,不会缺席。

王文先生在投资过程中,始终坚持价值投资原则,秉持“两高一低”的选股原则和“非经调研不买入”的重要标准。投资期间内多次前往茅台镇实地调研、参加茅台股东大会、走访茅台经销商、听取饭店经营者和茅台粉丝等对茅台的评价,通过对上中下游的细致了解,不断对投资逻辑进行佐证验证,坚定投资信念,历经9年,才有今天丰硕的投资收益。期间虽历经“八项规定”、“茅台经营层换血”、“茅台出厂价提价”,但始终坚守价值投资的初心,9年归来仍是少年。

四、

投资观点

熊市才是价投者的高光时刻。

王文认为,熊市是价值投资者战胜市场的高光时刻,那么,什么样的投资者才能赚取到熊市中的超额收益呢?这类投资者具备两大能力,一是价值识别能力,一是情绪管控能力,追求可持续的分红既管住了贪婪之心也克服了恐惧之心

而对于“中特估”,王文也表示看好。王文表示,最近国资委对央企的考核指标有巨大的进步,考核指标如净资产收益率、营业现金比、研发投入强度、全员劳动生产率,利润增速等都是企业经营中的关键指标,央企的负责人就如职业经理人,考核指标就是努力方向,这些考核指标会带来央企业绩与估值的双重提升,引发资本市场的乘数效应。

引言

与通常印象中的“打板炒题材”的牛散不同,王文从一开始就走在价值投资之路上,这也让他的主力仓位抓住了大大小小数次机会:四川长虹上赚取10倍,粤电力B赚取6倍、伊泰B赚取了40倍、国投电力赚取一倍、同仁堂3倍,贵州茅台10倍……巨大的复利效应叠加使得王文的收益超过初始资金的一万倍。完整地体现了王总价值投资的风格与理念。

牛散名片

王文出生在山西省北部一个普通的农村家庭,1990年毕业于中国农业大学,1993年开始专业从事股票投资。

王文先生,本科毕业于中国农业大学农业经济管理学院,研究生毕业于中国人民大学法学系。坚定的价值投资践行者!曾就职于国家农业部政策法规司,参与首部《农业法》的起草,对全国上百个县市进行过实地调研。1995年进入金融行业,先后任职于中国农村发展信托投资有限公司、深圳市正友投资有限公司、香港博文基金董事长。多年的工作经验,特别是在国家部委的工作经历,王文先生对国家宏观政策的理解更为准确,也更为前瞻。大量的基层县市调研经验,培养了其扎实的调研功底。加上其超强的学习能力,努力寻求事实真相的兢业精神,助力其驰骋二级市场近30年,成功跨越了多轮牛熊市场转换,并取得了卓越的投资业绩。

股票投资经历

A股也会产生巴菲特式的人物。

王文2004年买入的伊泰B为例,共持有八年时间。2004年始的买入成本为0.7美元,伊泰B的2008年分红就高达每股一美元,在八年的时间中,伊泰B的分红加股价上涨为王文带来40倍的收益。打开伊泰B的股价K线图,后复权价最高为43.43美元,按0.7美元计,涨幅超过60倍。

A股市场波动较大,一般投资人都认为不适合价值投资,但在王文看来,从他二十多年价值投资的实践来看,中国资本市场恰是价值投资的沃土。

王文认为,中国资本市场的不成熟给理性投资者提供了重大投资机遇。王文回顾道,他过去两年最成功的投资是在港股投了兖矿能源(01171.HK),2020年以每股5港元左右建仓该股,2021年兖州能源的每股分红为2.3港元,2022年每股分红达到4.94港元,2023年每股分红可能有5港元。

王文说,上述煤炭企业明年的每股分红预计将达到2020年该股买入价的100%,从分红这个角度看,中国资本市场提供的投资机会不输于1988年巴菲特投资可口可乐时的美股市场,随着中国国力的增强和中国经济的增长,中国资本市场产生沃伦巴菲特式的人物并不出意外。

巴菲特2022年致股东的信里特地提到了可口可乐,巴菲特对可口可乐的投资总成本为13亿美元,2022年可口可乐为巴菲特提供的分红是7.04亿美元。

王文认为,上述煤炭企业2020年的定价显然严重低估,但正是这样一轮又一轮的定价错误为敏锐而理性的投资者带来了财富级别跨越式增长

作者:鑫鑫-投资

链接:https://xueqiu.com/2524803655/281074046

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。。

王文的投资方法可以总结为五条法则,这些法则将一笔笔看似普通的投资化为神奇的复利,它既坚定拥抱价值投资的核心内核,又大胆借用了“安全的杠杆”、“吃一看二观三”等有点叛经离道的加速价值实现方法。

一、 选股原则:“两高一低”是核心标准

在王文看来,投资就是投“高现金流、高分红、低估值”的公司,没有现金流的低估值公司往往是投资陷阱,好公司的核心是充沛的现金流。好公司不可能没有现金流,好生意都是人家送钱给公司,无论腾讯还是茅台,现金流充沛是公司的统一特征。

“没有现金流的公司,其PE(市盈率)是假的,现金流不好一定要特别当心。”王文说。

“两高一低”是王文数次投资决策的核心标准。王文持有伊泰B共八年时间,2004年始的买入成本为0.7美元,伊泰B的2008年分红就高达每股一美元,在八年的时间中,伊泰B的分红加股价上涨为王文带来40倍的收益。

王文倾向于选择市盈率较低,且账上趴满现金的公司。“它也可能不涨,被视为收息股,但在这种特征的股票里面熬着是值得的,它依靠分红就可以回本。高估值公司,必须靠股价上涨,有人在更高的位置接盘才能获得收益。一旦这种低估值公司所处的行业出现明确的拐点,股票的上行就是于无声处听惊雷。”

“两高一低”特征的股票具有化平淡为神奇的力量。以*西煤业和中国神*为例,2021年预案的分红分别是10派8元和10派18元,如果以2016年或2018年底部买入价再减去过去几年的分红粗略计算,持股成本所对应的息率分别可以高达17%和10%以上。事实上,对于大资金来说,如果利用大宗交易买入,这些个股的买入成本会更低,对应的息率会更高。

王文说,市场可能会认为收息股长期不涨,投资者就挣点分红的钱,实际上当它账上的现金流足够多的时候,公司会超额分红,而超额分红一方面把投资者的成本降得很低,另一方面最终会带动股价上涨。

王文认为,投资的核心是买得足够便宜,且现金流足够强劲,每股分红足够具有吸引力,三四年等待后一定会迎来一波大的行情,这样的标的放三年以上很难亏钱,分红这一指标在投资决策中具有重要影响力。

“长期买高估值的公司一定会亏钱,虽然中间也会赚钱,但长期下来,一定会亏钱;而长期买高现金流低估值的公司一定会赚钱,也许中间的阶段不被市场认可很难熬,但长期买便宜的东西必赚钱。”王文说。

二、 仓位原则:底部要形成巨大的仓位

很多投资者选择在底部离场,美其名曰“控制风险”,市场上涨后反而追高买入,但王文认为,投资的关键是在底部形成巨大的仓位。

市场的底部无疑非常磨人,不断跌穿人们的心理预期。王文认为,正是因为股价便宜了再便宜,当股价被压低到了一定的程度,而公司的内含价值却在与日俱增,基本面与股价之间背离越来越大,就像火山爆发,股价迟早会爆发。

“去人少的地方”和“非经调研不买入”也是王文的核心原则。由于伊泰B公司地处鄂尔多斯市,在伊泰B广受关注之前,很少有外部股东前去参加该公司的股东大会,王文有一年就曾作为唯一的外部股东参与过该公司的股东大会。2016年,王文也曾带着母亲与榕树投资翟敬勇一起参加贵州茅台的股东大会。

王文认为,低估值公司多是不受市场待见的公司,但当这家公司业绩不断增长,分红逐年增多,产品价格不断上涨,有利消息的刺激一定会带动股价慢慢上行,而投资者要做的就是底部不断积累筹码,等待基本面反转,这个方法最大的好处是风险较小。

王文一般不买繁荣了很久的股票。他认为,让投资者亏钱的公司往往是长期繁荣的行业和公司,“久利之事勿为”,在长期繁荣的行业里,因为参与者较多,且信心满满,一旦基本面达不到预期,股价会大幅下跌,投资者会在这些个股上浪费较长的时间。

三、集中投资:不是一般的集中,而是非常集中

王文认为,大钱一定是有方向的,真正赚大钱是靠一只股票赚了很多倍,而不是这里赚10%,那里赚20%,频繁波段操作很难全部踩对节奏。

王文持仓的特点不是一般的集中,而是非常集中,往往两只股票就达到了满仓的状态,总共持有的股票也不到十只。

在底部高仓位,集中持仓和“两高一低”原则之外,王文还表示,一定不能过早下车。有投资者忍受了贵州茅台200元之下的长期徘徊,但当股价涨到三四百元时就判断公司高估了,过早的清空憾失了贵州茅台此后的大涨。

王文对此有个形象的说法:这些投资者在地下室呆久了,一旦股价走出地下室,他们还以为迎面而来的是下午的阳光,但这其实是早上的阳光,过早下车就相等于憋三年赚了50%,但别的投资者在拐点之后进来半年可能就赚50%。

四、 杠杆原则:加入安全的杠杆

股神巴菲特和段永平均反对使用杠杆,他们认为,如果你有投资能力,迟早会变富,用不着杠杆,如果你没有投资能力,使用杠杆是加速亏损。

王文在投资中却使用了杠杆,但加杠杆的幅度不会过高,控制在20%~30%的比例,且个股的选择一定要慎之又慎。

他说,当投资建立在调研的基础上时,有时会找到就像路上捡金子一般的投资机会,恨不得所有的钱都买入,比如有的公司动态估值仅为三四倍,且未来13个月的股息率(今明两年的分红相加除以当前买入价)会高达20%,加入杠杆的胜算非常高。

“我的杠杆是加到了低估值高分红的股票上,而非高估值的股票上,如果用实业的眼光去倒推,你碰到了一个三四倍估值、依靠分红几年可以收回成本的项目,你会怎么做?每个人生来的资源是有限的,当确定性机会来临时,加一定比例的杠杆具有合理性。”

王文还认为,如果从实业的角度看,一个企业的资产负债率如果低于60%也很合理,而买入好股票最担心的是系统性风险,中国股票市场的底和顶比较好判断,可以很大程度回避掉系统性风险。而20%的加杠杆比例,即使碰到了极端事件,通过砍掉一部分流动性好的股票来保住投资组合,也不至于达到清盘的程度。

在沪指3500点的当下,王文的仓位达到120%。他认为,中国经济将来一定会在世界经济体中占有重要的位置,全球资金对中国资产的重估将给A股带来巨大的投资机会,当前即使重仓的投资机构,仓位也多在60%~80%之间,而120%的仓位是未来跑赢市场的重要基础。

五、 积极投资原则:吃一看二眼观三

王文也遵循长期投资原则,比如他持有伊泰B长达8年的时间,但他却并非长期仅持有一只股票,否则也无法实现28年上万倍的收益,即使是最牛的贵州茅台,上市首日以来的涨幅也不过380倍。

王文的原则是“吃一看二眼观三”:吃着碗里的,看着锅里的,还要看着别人锅里的,投资要从不懈怠,随时跟踪,积极寻找最大潜力的投资机会。

王文认为,每个人生来的机会有限,而市场每五年有一次大机会,每三年有一次小机会,其它时间比较平庸,即使投资生涯达到50年,也不过是十次大涨,十次小涨,能够把握的机会就二十次,所以要积极把握住尽可能多的机会。

(投资有风险,文中观点仅代表嘉宾个人,提及个股仅为举例分析,不做买卖建议)

原标题:《神奇的投资魔力!28年上万倍收益,他是怎么做到的?五条投资法则曝光,教你如何"吃一看二眼观三"》

惊蛰悟道

惊蛰悟道

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。